(그래픽·데이터 뉴스) 2023년 생명보험 업계의 수입보험료는 예년보다 하락했으나 당기순이익은 드라마틱하게 상승했다.

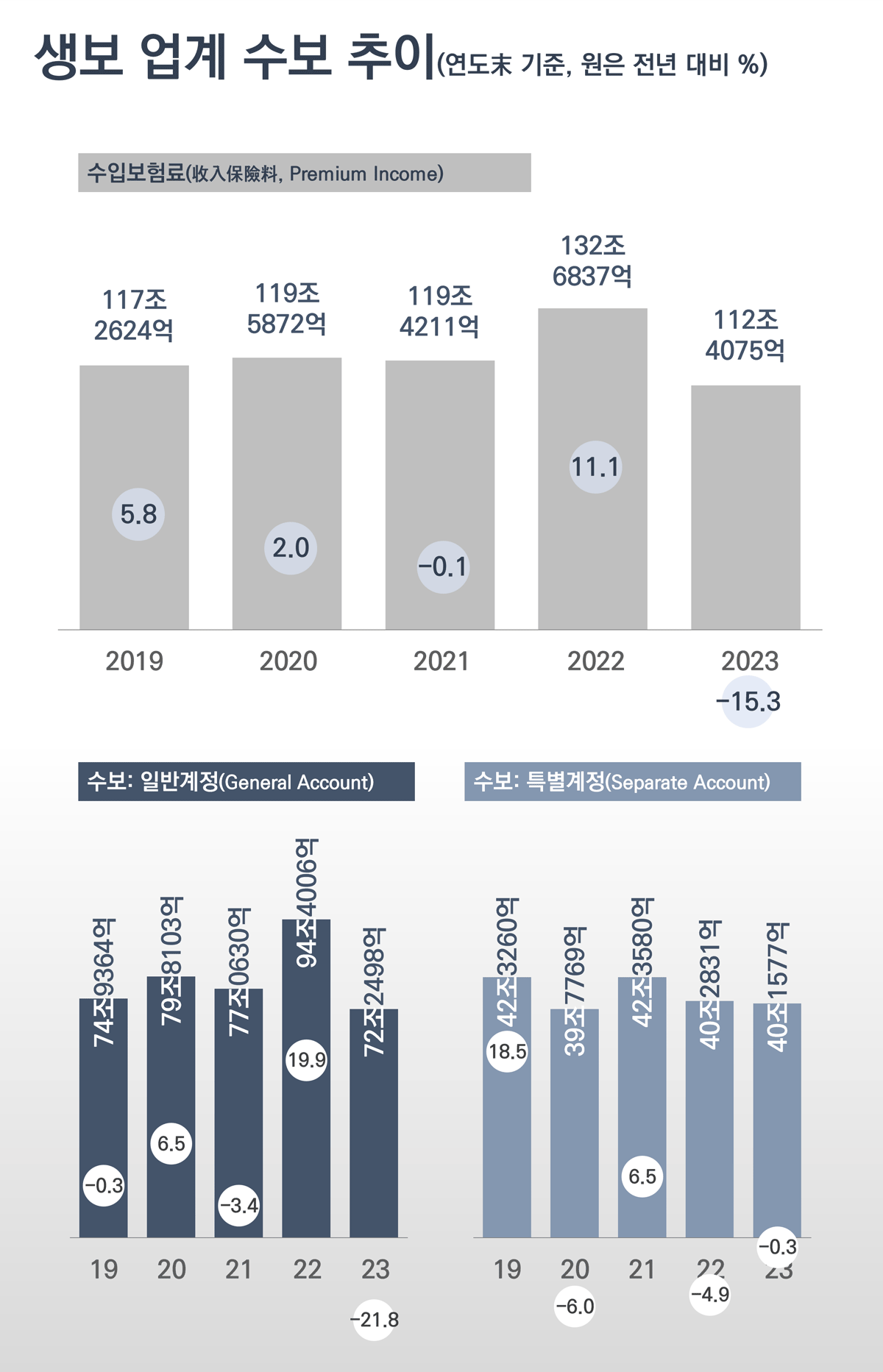

지난달 말 공개된 생명보험사(이하 ‘생보’로도 표기)들의 2023년 실적 통계에 따르면, 지난해 생보 업계의 수입보험료(收入保險料, Premium Income, 이하 ‘수보’로도 표기)는 112조4075억원(일반계정 72조2498억원, 특별계정 40조1577억원)으로 전년 132조6837억원 대비 20조2762억원(-15.3%)이나 하락한 것으로 나타났다(그래프 1 및 표 1 참고).

그러나 이와 반대로 당기순이익(當期純利益, Net Income)은 5조892억원으로 전년 3조7037억원 대비 1조3855억원(+37.4%)이나 상승했다.

이는 금융감독원의 금융통계정보시스템에서 조회 가능한 1999년 이후 최고 수치다(표 2 참고).

한편, 지난해 생보 업계의 자산(資産, Assets) 규모는 880조9153억원으로 전년 대비 57조3547억원(-6.1%), 부채(負債, Liabilities)는 777조5994억원으로 110조6784억원(-12.5%) 감소했다.

이와 같이 지난해 실적이 과거의 패턴과 다른 이유는, 지난해부터 IFRS17(International Financial Reporting Standards 17)과 같은 新회계제도들이 시행됐기 때문이다.

IFRS17는 보험사의 부채 평가를 원가(原價, Cost)에서 시가(市價, Market Value)로 변경하는 것을 주요 골자로 하는 국제회계기준이다.

더불어 지난해 3분기부터는 금융당국이 마련한 조금 더 보수적인 계리적 가정 가이드라인(Actuarial assumptions, 이에 대한 보다 상세한 내용은 링크된 기사 참고)을 적용했다.

이의 영향을 받아 기타포괄손익누계액이 크게 증가한 자본(資本, Capital)도 전년 대비 53조3238억원(106.7%)이 증가했다(표 3 참고).

그래프 1. 생보 업계 수입보험료(수보) 추이(단위: 억원, %)

데이터: 생명보험협회

주: 1) 원의 숫자는 전년 대비 증감률

2) 데이터 정리 과정에서 Human error가 포함됐을 수 있음

그래프 2. 생보 업계 재무 지표 추이(단위: 억원, %)

데이터: 생명보험협회

주: 1) 원의 숫자는 전년 대비 증감률

2) 데이터 정리 과정에서 Human error가 포함됐을 수 있음

표 1. 생명보험 업계 실적 추이(단위: 억원, %)

| 구분 | 2019 | 2020 | 2021 | 2022(A) | 2023(B) | B-A (성장률%) |

| 수입보험료 | 1,172,624 | 1,195,872 | 1,194,211 | 1,326,837 | 1,124,075 | -202,762 (-15.3%) |

| 수보: 일반 | 749,364 | 798,103 | 770,631 | 924,006 | 722,498 | -201,508 (-21.8%) |

| 수보: 특별 | 423,260 | 397,769 | 423,580 | 402,831 | 401,577 | -1,254 (-0.3%) |

| 자산 | 9,181,614 | 9,772,836 | 9,924,043 | 9,382,699 | 8,809,153 | -573,547 (-6.1%) |

| 부채 | 8,311,152 | 8,806,606 | 9,049,224 | 8,882,778 | 7,775,994 | -1,106,784 (-12.5%) |

| CSM | 0 | 0 | 427,138 | 514,374 | 582,873 | 68,498 (+13.3%) |

| 자본 | 870,462 | 966,230 | 874,819 | 499,921 | 1,033,159 | 533,238 (+106.7%) |

| 당기순이익 | 31,140 | 34,513 | 37,262 | 37,037 | 50,892 | 13,855 (37.4%) |

자료: 금융통계정보시스템, 생명보험협회

주: 1) 각 생보사別 데이터는 그래프 아래 참고

2) 데이터 정리 과정에서 Human error가 포함됐을 수 있음

표 2. 생보 업계 당기순이익 추이(단위: 억원)

| 연도 | 당기순이익 | 증감액(YOY) | 증감률(YOY%) |

| 1999 | 44,893 | - | - |

| 2000 | -6,489 | -51,382 | -114.5% |

| 2001 | 18,160 | 24,649 | 379.9% |

| 2002 | 35,254 | 17,094 | 94.1% |

| 2003 | 19,107 | -16,147 | -45.8% |

| 2004 | 26,911 | 7,804 | 40.8% |

| 2005 | 12,620 | -14,291 | -53.1% |

| 2006 | 10,849 | -1,771 | -14.0% |

| 2007 | 16,279 | 5,431 | 50.1% |

| 2008 | 8,145 | -8,135 | -50.0% |

| 2009 | 18,837 | 10,692 | 131.3% |

| 2010 | 27,241 | 8,405 | 44.6% |

| 2011 | 19,512 | -7,730 | -28.4% |

| 2012 | 21,459 | 1,948 | 10.0% |

| 2013 | 17,394 | -4,065 | -18.9% |

| 2014 | 28,969 | 11,575 | 66.5% |

| 2015 | 32,142 | 3,173 | 11.0% |

| 2016 | 21,008 | -11,134 | -34.6% |

| 2017 | 34,644 | 13,637 | 64.9% |

| 2018 | 35,568 | 924 | 2.7% |

| 2019 | 27,032 | -8,536 | -24.0% |

| 2020 | 32,238 | 5,206 | 19.3% |

| 2021 | 37,262 | 5,023 | 15.6% |

| 2022 | 37,037 | -225 | -0.6% |

| 2023 | 50,892 | 13,855 | 37.4% |

자료: 금융통계정보시스템

주: 1) 각 생보사別 데이터는 그래프 아래 참고

2) 데이터 정리 과정에서 Human error가 포함됐을 수 있음

표 3. 자본 계정별 증감 내역(단위: 억원)

| 구분 | 2022(A) | 2023(B) | 증감액(B-A) | 증감률(YOY%) |

| 자본금 | 12,529,678 | 12,364,939 | -164,739 | -1.3% |

| 자본잉여금 | 9,019,786 | 10,302,139 | 1,282,353 | 14.2% |

| 신종자본증권 | 4,138,038 | 3,979,337 | -158,701 | -3.8% |

| 이익잉여금 | 40,975,863 | 51,881,623 | 10,905,760 | 26.6% |

| 자본조정 | -3,801,572 | -4,018,930 | -217,358 | -5.7% |

| 기타포괄손익누계액 | -12,869,691 | 28,806,761 | 41,676,452 | 323.8% |

| 자본총계 | 49,992,101 | 103,315,870 | 53,323,769 | 106.7% |

자료: 생명보험협회

주: 1) 각 생보사別 데이터는 그래프 아래 참고

2) 데이터 정리 과정에서 Human error가 포함됐을 수 있음

표 4. 생보사별 수입보험료 추이(단위: 억원)

| 구분 | 2019 | 2020 | 2021 | 2022(A) | 2023(B) | B/A% |

| 한화 | 140,137 | 147,748 | 147,451 | 186,285 | 140,795 | -24.4% |

| ABL | 23,390 | 28,366 | 25,309 | 26,538 | 23,106 | -12.9% |

| 삼성 | 282,484 | 265,403 | 266,038 | 287,451 | 255,463 | -11.1% |

| 흥국 | 44,238 | 46,768 | 48,571 | 58,554 | 34,529 | -41.0% |

| 교보 | 124,356 | 142,800 | 158,083 | 207,361 | 189,870 | -8.4% |

| DGB | 8,114 | 9,417 | 11,369 | 9,258 | 8,966 | -3.2% |

| 미래에셋 | 72,471 | 69,603 | 75,622 | 52,990 | 40,692 | -23.2% |

| KDB | 27,241 | 26,906 | 24,702 | 27,809 | 20,532 | -26.2% |

| DB | 19,458 | 18,936 | 18,112 | 18,638 | 19,952 | 7.1% |

| 동양 | 54,720 | 57,687 | 58,221 | 91,083 | 54,237 | -40.5% |

| 메트라이프 | 31,079 | 32,589 | 36,437 | 32,444 | 33,254 | 2.5% |

| KB라이프* | 38,914 | 46,707 | 50,632 | 44,708 | 41,162 | -7.9% |

| 신한라이프** | 94,415 | 97,703 | 65,860 | 77,079 | 70,318 | -8.8% |

| 처브라이프 | 3,249 | 2,561 | 2,045 | 1,854 | 1,758 | -5.2% |

| 하나 | 7,639 | 8,140 | 13,042 | 16,487 | 15,445 | -6.3% |

| BNP파리바카디프 | 3,010 | 3,393 | 3,472 | 2,384 | 8,507 | 256.8% |

| 푸본현대 | 55,182 | 50,714 | 48,176 | 44,089 | 38,170 | -13.4% |

| 라이나 | 25,075 | 26,852 | 27,897 | 29,838 | 30,973 | 3.8% |

| AIA | 24,270 | 22,111 | 19,904 | 22,062 | 24,683 | 11.9% |

| IBK연금 | 24,867 | 25,812 | 30,671 | 35,750 | 18,672 | -47.8% |

| NH농협 | 66,858 | 63,825 | 58,681 | 51,483 | 50,885 | -1.2% |

| 교보라이프플래닛 | 1,458 | 1,834 | 3,915 | 2,692 | 2,107 | -21.7% |

| 합계 | 1,172,624 | 1,195,872 | 1,194,211 | 1,326,837 | 1,124,075 | -15.3% |

데이터: 생명보험협회

주: 1) * KB와 푸르덴셜이 합병해 ‘KB라이프’로, ** 신한과 오렌지라이프(구 ING)가 합병해 ‘신한라이프’로 통합

2) 데이터 정리 과정에서 Human error가 포함됐을 수 있음

표 5. 생보사별 당기순이익 추이(단위: 억원)

| 구분 | 2019 | 2020 | 2021 | 2022(A) | 2023(B) | B/A% |

| 한화 | 1,146 | 1,969 | 4,106 | 3,543 | 6,163 | 73.9% |

| ABL | -24 | 928 | 721 | 120 | 804 | 569.4% |

| 삼성 | 8,338 | 9,288 | 8,519 | 6,167 | 13,829 | 124.2% |

| 흥국 | 841 | 359 | 1,629 | 1,491 | 1,318 | -11.6% |

| 교보 | 5,212 | 3,829 | 3,964 | 3,952 | 4,891 | 23.8% |

| DGB | 87 | 344 | 416 | 213 | 641 | 201.1% |

| 미래에셋 | 1,000 | 921 | 961 | 561 | 1,250 | 122.6% |

| KDB | 345 | 426 | 232 | 481 | 240 | -50.1% |

| DB | 189 | 352 | 386 | 445 | 1,430 | 221.5% |

| 동양 | 1,515 | 1,286 | 2,758 | 970 | 2,957 | 204.8% |

| 메트라이프 | 1,013 | 1,371 | 1,758 | 3,562 | 3,735 | 4.9% |

| KB라이프* | 1,549 | 2,037 | 1,810 | 1,842 | 2,585 | 40.3% |

| 신한라이프** | 3,954 | 3,961 | 1,974 | 4,958 | 4,819 | -2.8% |

| 처브라이프 | -63 | 63 | 19 | 47 | 178 | 281.8% |

| 하나 | 143 | 327 | 28 | -31 | 54 | 273.4% |

| BNP파리바카디프 | -58 | -56 | -48 | -213 | -271 | -27.3% |

| 푸본현대 | 843 | 853 | 1,828 | 560 | -1,105 | -297.5% |

| 라이나 | 3,510 | 3,572 | 2,331 | 3,220 | 4,640 | 44.1% |

| AIA | 855 | 1,573 | 1,758 | 2,731 | 1,392 | -49.0% |

| IBK연금 | 455 | 552 | 615 | 369 | -260 | -170.5% |

| NH농협 | 441 | 691 | 1,657 | 2,190 | 1,817 | -17.0% |

| 교보라이프플래닛 | -151 | -132 | -159 | -141 | -214 | -52.2% |

| 합계 | 31,140 | 34,513 | 37,262 | 37,037 | 50,892 | 37.4% |

데이터: 생명보험협회

주: 1) * KB와 푸르덴셜이 합병해 ‘KB라이프’로, ** 신한과 오렌지라이프(구 ING)가 합병해 ‘신한라이프’로 통합

2) 데이터 정리 과정에서 Human error가 포함됐을 수 있음

표 6. 생보사별 자본 추이(단위: 억원)

| 구분 | 2019 | 2020 | 2021 | 2022(A) | 2023(B) | B/A% |

| 한화 | 120,581 | 120,054 | 101,895 | 63,155 | 113,871 | 80.3% |

| ABL | 6,901 | 5,812 | 15,171 | 8,466 | 11,076 | 30.8% |

| 삼성 | 330,855 | 390,253 | 341,690 | 176,865 | 375,277 | 112.2% |

| 흥국 | 20,055 | 20,145 | 20,115 | 15,252 | 14,937 | -2.1% |

| 교보 | 116,892 | 120,939 | 110,240 | 59,097 | 97,624 | 65.2% |

| DGB | 2,817 | 5,280 | 4,066 | -201 | 5,170 | 2668.4% |

| 미래에셋 | 23,333 | 22,842 | 19,183 | 13,556 | 29,143 | 115.0% |

| KDB | 10,252 | 10,369 | 8,918 | 6,078 | 3,856 | -36.6% |

| DB | 6,270 | 7,538 | 7,153 | 5,838 | 17,846 | 205.7% |

| 동양 | 26,012 | 30,925 | 30,441 | 19,323 | 29,518 | 52.8% |

| 메트라이프 | 14,217 | 15,796 | 16,382 | 15,533 | 44,397 | 185.8% |

| KB라이프 | 35,412 | 35,728 | 31,365 | 21,909 | 54,829 | 150.3% |

| 신한라이프** | 59,818 | 64,071 | 57,487 | 41,401 | 84,465 | 104.0% |

| 처브라이프 | 1,830 | 2,002 | 1,717 | 813 | 2,560 | 214.8% |

| 하나 | 3,283 | 3,464 | 4,204 | 3,446 | 4,731 | 37.3% |

| BNP파리바카디프 | 3,400 | 3,276 | 2,834 | 1,983 | 2,462 | 24.2% |

| 푸본현대 | 9,333 | 10,811 | 14,349 | 10,237 | 8,658 | -15.4% |

| 라이나 | 16,752 | 17,373 | 19,473 | 16,956 | 41,538 | 145.0% |

| AIA | 20,235 | 21,580 | 21,225 | 16,821 | 31,657 | 88.2% |

| IBK연금 | 4,381 | 6,150 | 6,208 | 4,489 | 5,542 | 23.5% |

| NH농협 | 37,475 | 50,641 | 39,844 | -1,451 | 53,387 | 3778.4% |

| 교보라이프플래닛 | 358 | 1,180 | 858 | 355 | 614 | 73.2% |

| 합계 | 870,462 | 966,230 | 874,819 | 499,921 | 1,033,159 | 106.7% |

데이터: 생명보험협회

주: 1) * KB와 푸르덴셜이 합병해 ‘KB라이프’로, ** 신한과 오렌지라이프(구 ING)가 합병해 ‘신한라이프’로 통합

2) 데이터 정리 과정에서 Human error가 포함됐을 수 있음

표 7. 생보사별 자산 추이(단위: 억원)

| 구분 | 2019 | 2020 | 2021 | 2022(A) | 2023(B) | B/A% |

| 한화 | 1,217,568 | 1,275,300 | 1,295,050 | 1,267,801 | 1,147,931 | -9.5% |

| ABL | 198,873 | 204,439 | 205,120 | 193,372 | 173,846 | -10.1% |

| 삼성 | 2,873,579 | 3,098,026 | 3,103,672 | 2,814,981 | 2,794,741 | -0.7% |

| 흥국 | 294,064 | 303,895 | 312,298 | 310,525 | 242,657 | -21.9% |

| 교보 | 1,078,935 | 1,154,861 | 1,191,493 | 1,171,757 | 1,150,796 | -1.8% |

| DGB | 63,019 | 68,060 | 70,371 | 64,165 | 60,379 | -5.9% |

| 미래에셋 | 379,241 | 405,463 | 419,645 | 372,086 | 330,462 | -11.2% |

| KDB | 194,364 | 200,129 | 204,855 | 203,716 | 174,573 | -14.3% |

| DB | 115,831 | 121,786 | 125,624 | 127,034 | 102,306 | -19.5% |

| 동양 | 339,480 | 362,530 | 371,035 | 374,345 | 328,957 | -12.1% |

| 메트라이프 | 216,100 | 234,248 | 247,524 | 235,212 | 231,865 | -1.4% |

| KB라이프* | 309,141 | 336,331 | 350,713 | 331,618 | 316,341 | -4.6% |

| 신한라이프** | 680,498 | 715,097 | 713,050 | 674,035 | 585,083 | -13.2% |

| 처브라이프 | 18,971 | 19,135 | 18,605 | 16,964 | 15,558 | -8.3% |

| 하나 | 47,960 | 52,206 | 58,667 | 60,173 | 62,183 | 3.3% |

| BNP파리바카디프 | 38,648 | 35,821 | 31,779 | 24,633 | 29,338 | 19.1% |

| 푸본현대 | 162,566 | 185,617 | 206,529 | 196,656 | 181,500 | -7.7% |

| 라이나 | 47,643 | 50,604 | 56,016 | 55,635 | 57,272 | 2.9% |

| AIA | 172,001 | 176,639 | 180,075 | 175,019 | 170,028 | -2.9% |

| IBK연금 | 81,869 | 96,048 | 108,065 | 113,952 | 113,526 | -0.4% |

| NH농협 | 648,154 | 671,429 | 646,152 | 592,595 | 533,313 | -10.0% |

| 교보라이프플래닛 | 3,110 | 5,173 | 7,706 | 6,426 | 6,499 | 1.1% |

| 합계 | 9,181,614 | 9,772,836 | 9,924,043 | 9,382,699 | 8,809,153 | -6.1% |

데이터: 생명보험협회

주: 1) * KB와 푸르덴셜이 합병해 ‘KB라이프’로, ** 신한과 오렌지라이프(구 ING)가 합병해 ‘신한라이프’로 통합

2) 데이터 정리 과정에서 Human error가 포함됐을 수 있음

English version>>

(Graphic and Data News) Life Insurance Industry Reports 2023 Business Result, Premium Income Decreased but Net Income Increased Dramatically

(Graphic and Data News) In 2023, premiums income in the life insurance industry fell compared to previous years, but net income rose more dramatically.

According to statistics released by the Korea Life Insurance Association (KLIA) at the end of last month, the premium (Premium Income) of the life insurance industry last year was 112.4075 trillion won (72.2498 trillion won in general accounts and 40.1577 trillion won in special accounts), down 20.2762 trillion won (-15.3%) from 132.6837 trillion won the previous year (see Graph 1 and Table 1).

However, last year’s net income was KRW 5.0892 trillion, up KRW 1.3855 trillion (+37.4%) from KRW 3.7037 trillion the previous year.

This is the highest figure since 1999 that can be viewed in the Financial Supervisory Service’s Financial Statistics Information System (see Table 2).

Meanwhile, last year’s assets amounted to KRW 880.9153 trillion, a decrease of KRW 57.3547 trillion (-6.1%) compared to the previous year, and liabilities decreased by KRW 110.6784 trillion (-12.5%) to KRW 777.5994 trillion.

The reason why last year’s results differ from the historical pattern is that new accounting standards, such as International Financial Reporting Standards 17 (IFRS17), were implemented last year.

IFRS17 is an international accounting standard whose main objective is to change the valuation of insurers’ liabilities from cost to market value.

In addition, starting in the third quarter of last year, insurers applied more conservative actuarial assumption guidelines set by financial authorities (see the linked article for more details).

Due to this, accumulated other comprehensive income greatly increased, and capital also increased by KRW 53.3238 trillion (106.7%) compared to the previous year (see Table 3).